به گزارش خبرنگار مهر، ولی الله سیف در همايش بنگاههاي کوچک و زودبازده با تاکید بر جايگاه شركتهاي كوچک و متوسط در اقتصاد کشور، به تشریح سیاستهای پیش رو در این زمینه پرداخت.

متن سخنرانی ولیاله سیف، رئیس کل بانک مرکزی به شرح زیر است:

تعريف صنايع کوچک و متوسط در ميان کشورها و مناطق جهان بسيار متفاوت است. در حقيقت، شرايط اقتصادي و صنعتي حاکم بر هر کشور، معرف صنايع کوچک و متوسط آن است. برخي از معيارهايي که معمولا در تعريف صنايع کوچک و متوسط به کار ميروند عبارتند از تعداد کارکنان، ميزان سرمايه، حجم دارايي، کل حجم فروش و ظرفيت توليد. اما رايجترين معيار براي تعريف صنايع کوچک و متوسط، معيار تعداد کارکنان است.

تغيير سريع و گسترده فناوري توليد در دهههاي اخير و فاصلهگرفتن از توليد انبوه در صنايع بزرگ و گرايش به سمت توليد انعطافپذير در صنايع کوچک و متوسط، هر چند توانايي رقابت فعاليتهاي صنعتي کوچک را افزايش داده و منجر به انتقال فعاليتهاي اقتصادي از صنايع بزرگ به سمت صنايع کوچک شده، ليکن اين موضوع به معناي حذف صنايع بزرگ و جايگزيني آن با صنايع کوچک نبوده؛ بلکه روند حرکت، به سوي تعامل هر چه بيشتر اين دو با يکديگر و در قالب يک زنجيره توليد بوده است. به گونهاي که تقسيم کار ميان صنايع کوچک و بزرگ به شکلي صورت پذيرفته که آنها به جاي رقابت با هم، يکديگر را کامل ميکنند.

بر همين اساس رويکردهاي حمايت از بنگاه هاي کوچک و متوسط به ويژه حمايت هاي مالي در اقتصاد ايران بايد با لحاظ کردن فضاي اقتصاد کلان و جايگاه بنگاه هاي کوچک و متوسط در کل اقتصاد مورد بررسي و ارزيابي قرار گيرد.

تعريف بنگاه هاي كوچک و متوسط

بنگاههاي كوچک و متوسط، طيف وسيعي از فعاليتها ـ خانگي تا امور توليدي و خدماتي را شامل ميشوند. بنابراين، جاي تعجب ندارد كه هيچ تعريف واضح، واحد و در عين حال جامعي از فعاليتهاي كوچک و متوسط وجود ندارد. بيشتر تعريفهاي بنگاه هاي كوچک و متوسط بر اساس معيارهاي كمّي مانند تعداد كاركنان، ميزان گردش مالي، ارزش داراييها و ميزان سرمايه است.

در زمينه ويژگيهاي كيفي ميتوان به حوزه و محدوده خدماترساني بنگاههاي كوچک و متوسط اشاره كرد. بر اين اساس غالب بنگاههاي کوچک و متوسط تنها به مشتريان محلي سرويس ميدهند يا سهم بسيار كوچكي از بازار موجود را در اختيار دارند و به وسيله يكنفر يا گروه كوچكي كه در عين حال مالک کسب و کار نيز شناخته ميشوند، اداره می شوند.

وجود حداقل 2 مورد از ويژگيهاي زير در مؤسسات كوچک و متوسط ضروري است:

o وحدت مالكيت و مديريت.

o سرمايه و يا مالكيت توسط يک شخص يا يك گروه كوچک تهيه شده باشد.

o محيط كاري عموما محلي باشد و كاركنان و مالكان در يك منطقة جغرافيايي نزديک به هم زندگي كنند.

o اندازه نسبي فعاليت مورد نظر در درون صنعت مربوطه در مقايسه با بزرگترين واحد مشغول در صنعت كوچک باشد يا به عبارتي از متوسط اندازه نسبي آن صنعت كوچكتر باشد.

تعيين اندازه بنگاه هاي کوچک و متوسط

تعيين اندازه بنگاه بر اساس تعداد شاغلين به عنوان يکي از استانداردهاي متداول جهت طبقهبندي مقياس بزرگي بنگاه توليدي مطرح بوده که البته، بسته به کشورهاي مختلف سطوح اندازهگيري آن متفاوت است.

به عنوان مثال در کانادا بنگاههاي با کمتر از 500 نفر کارکن، در گروه بنگاههاي کوچک و متوسط طبقهبندي ميشوند در حالي که در اتحاديه اروپا بنگاههاي با اشتغال کمتر از 250 نفر "متوسط"، کمتر از 50 نفر "کوچک" و کمتر از 10 نفر "خرد" ناميده ميشوند.

اتحاديه اروپا از سه معيار براي تعريف و شناسايي SMEها استفاده ميكند كه عبارتند از تعداد كاركنان، حجم گردش مالي سالانه بنگاه و ميزان دارايي و بدهيهاي آن. در ژاپن نيز بر اساس قانون حمايت از SME ها، اين بنگاهها در بخشهاي مختلف تعريف شده اند.

مشخصات بنگاه هاي كوچک و متوسط در ايران

تعريف بنگاه هاي كوچک و متوسط در ايران از سازماني به سازمان ديگر فرق ميكند. ارگانها و سازمانهاي مختلف هر يك بنا به مقتضيات كاري خود به تعريف و تقسيمبندي بنگاهها از حيث بزرگي، كوچكي و متوسطي پرداختهاند.

بر اساس تعريف وزارت صنعت، معدن و تجارت و وزارت جهاد كشاورزي، بنگاههاي كوچک و متوسط، واحدهاي صنعتي و خدماتي هستند كه كمتر از 50 نفر كاركن دارند. مركز آمار ايران، كسب و كارها را به چهار گروه طبقهبندي كرده است: كسب و كارهاي 9ـ1 كارگر، 49ـ10 كارگر، 99ـ50 كارگر و بيش از 100 كارگر.

بنا به تازهترين تعريف سازمان صنايع كوچک و شهرک هاي صنعتي، صنايع كوچک به صنايعي گفته ميشود كه تعداد شاغلان آنها بين 5 تا 50 نفر باشد و صنايع بزرگ، صنايعي است كه تعداد شاغلان بيش از 50 نفر داشته باشند.

در آييننامه اجرايي گسترش بنگاههاي كوچک و زود بازده كه در سال 1384 تصويب شد و مسئوليت اجرايي آن بر عهدة سازمان صنايع كوچک و شهرک هاي صنعتي است، به واحدهاي توليدي (كالا و خدمات) كمتر از 50 نفر كاركن، بنگاه كوچک اطلاق ميشود و فقط اين بنگاهها مشمول مفاد آييننامه مي شوند.

آنچه که اداره آمار بانک مرکزي به عنوان طبقهبندي واحدهاي صنعتي در نظر ميگيرد بدين صورت است که واحدهاي با کمتر از 10 نفر کارکن "خرد"، 10 تا 49 نفر کارکن "کوچک"، 50 تا 99 نفر کارکن "متوسط" و بالاتر از 100 نفر کارکن "بزرگ" ناميده ميشوند.

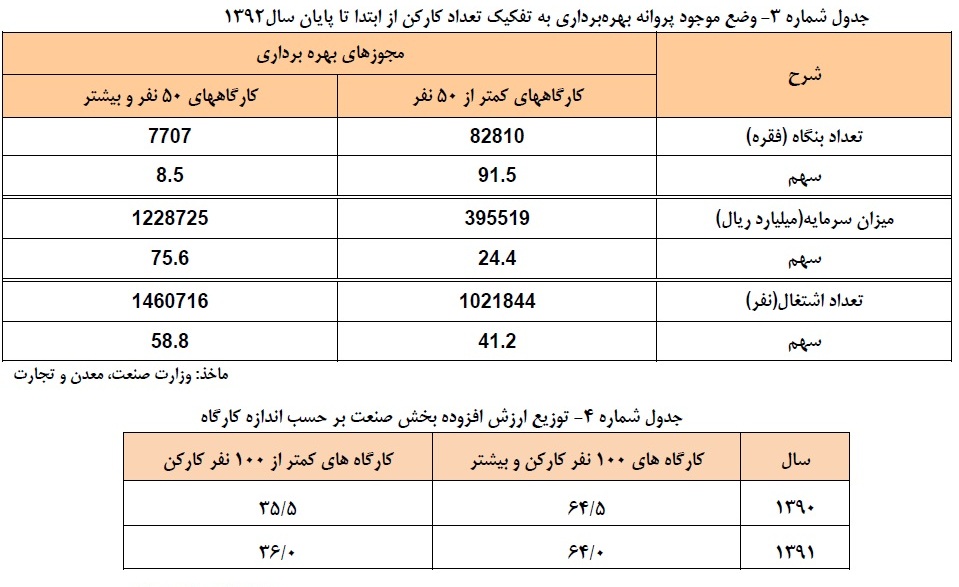

بر اساس گزارش وزارت صنعت، معدن و تجارت تا پايان سال 1392 تعداد کارگاههاي کمتر از 50 نفر کارکن داراي پروانه بهرهبرداري صنعتي در کشور 82.8 هزار واحد بوده است که سهمي معادل 91.5 درصد از کل تعداد واحدهاي داراي پروانه بهرهبرداري صنعتي را به خود اختصاص دادهاند. با اين وجود، سهم اين واحدها از سرمايه و اشتغال کل واحدهاي صنعتي به ترتيب 24.4 و 41.2 درصد است.

در نقطه مقابل، کارگاههاي 50 نفر کارکن و بيشتر به رغم سهم پايين خود از تعداد پروانههاي بهرهبرداري موجود، سهم 75.6 و 58.5 درصدي به ترتيب از سرمايه و اشتغال کل واحدهاي صنعتي به خود اختصاص دادهاند که به مراتب بيش از کارگاههاي کمتر از 50 نفر کارکن است.

خاطرنشان مي سازد بر اساس آمارگيري بانک مرکزي از کارگاه هاي بزرگ صنعتي سهم کارگاه هاي بزرگ صنعتي (100 نفر کارکن و بيشتر) از کل ارزش افزوده بخش صنعت در سال 1391 حدود 64 درصد مي باشد. بر اين اساس چنانچه کارگاه هاي کمتر از 100 نفر کارکن به عنوان بنگاه هاي کوچک و متوسط تلقي شوند، سهم بنگاه هاي کوچک و متوسط از کل ارزش افزوده صنعت تنها 36 درصد مي باشد.

درس هايي از عملکرد آئين نامه اجرايي گسترش بنگاه هاي زودبازده و کارآفرين

آيين نامه اجرايي گسترش بنگاه هاي زودبازده و کارآفرين از سال 1384 از سوي دولت نهم و با هدف توزيع عادلانه منابع در مناطق محروم، افزايش توليد و صادرات، تقويت تحرک اقتصادي و افزايش کارآيي تسهيلات بانکي و افزايش اشتغال شروع شد.

مطابق ماده 3 آييننامه مزبور، بانک مرکزي موظف شده بود ترتيبي اتخاذ نمايد که در طول سالهاي برنامه چهارم توسعه حداقل سهم مشخصي از منابع اعتباري بانکها به طرحهاي بنگاههاي کوچک موضوع اين آئيننامه اختصاص يابد.

بهرغم مقاومتهاي کارشناسي و مباحث دنبالهدار، اجراي آييننامه مذکور در عمل به افزايش شديد بدهي بانکها به بانک مرکزي و رشد نقدينگي از اين محل انجاميد؛ بدون آنکه فرصتهاي شغلي مولد و پايدار چنداني با هزينههاي قابل توجه مذکور نصيب اقتصاد شود. بديهي است نقدينگي غيرمولد تزريق شده در اين طرح خود از عوامل تغذيهکننده فشارهاي تورمي در سالهاي بعد بوده است.

مضاف بر اين، تعجيل غيرمنطقي در اجراي آييننامه مذکور زمينه مناسبي را براي سودجويان و انحراف تسهيلات بانکي از اهداف اصلي خود فراهم ساخت که از آن به عنوان يکي از عوامل اصلي نوسانات در بازار داراييهايي نظير مسکن در دورههاي بعد ياد ميشود.

براساس اين طرح مقرر گرديده بود که سالانه بخشي از منابع بانکي (بانک هاي دولتي و خصوصي شده فعلي) به صورت استاني توزيع شود و کارگروههاي اشتغال استاني موظف به معرفي متقاضي مربوطه جهت بهرهمندي از اين تسهيلات به بانک هاي عامل بودند و فرض بر اين بود که کارگروه مربوطه، طرح توليدي بهرهمند از تسهيلات بانکي را تا مرحله اتمام پروژه و به بهرهبرداري رسيدن رصد مينمايند و در صورت تکميل طرح و حصول اشتغال مورد تعهد، يارانه سود تسهيلات از سوي کارگروه اشتغال استان به متقاضي پرداخت شود. به تدريج و با کمبود منابع دولتي، پرداخت يارانه در سالهاي بعدي متوقف شد.

بر اساس آخرين گزارش عملکرد تسهيلات اعطائي بانکهاي عامل به بنگاههاي کوچک اقتصادي زودبازده و کارآفرين در پايان خردادماه سال 1393 کل تسهيلات پرداختي از آغاز اجراي آييننامه مزبور (1384) تا پايان خرداد ماه سال 1393 به 295.8 هزار ميليارد ريال رسيده است.

تا پايان خردادماه سال 1393 مجموع مطالبات سررسيد گذشته و معوق نظام بانکي از محل آئيننامه مزبور به 40.2 هزار ميليارد ريال رسيده است. کل مطالبات سررسيد گذشته و معوق معادل 13.6 درصد کل تسهيلات اعطايي از محل آيين نامه مي باشد. همچنين کل مطالبات سررسيد گذشته و معوق معادل 24.6 درصد از کل مبالغي است که بايد تا اين مقطع از محل تسهيلات اعطايي مذکور وصول ميشد. ملاحظه ميگردد که مطالبات غيرجاري از محل اجراي آييننامه مزبور در سطح بالايي قرار دارد.

در سالهاي 1387 و 1388 و با روند افزايش معوقات اين طرحها و سياستهاي متخذه در بانک مرکزي، مقرر گرديد عملکرد سالهاي 88-1384 از سوي کارگروه هايي بررسي و گزارش شود. بر اين اساس گروههاي کارشناسي (مرکب از نمايندگان بانک مرکزي، وزارت کار و امور اجتماعي و گروه کارشناسان ايران) از طريق بازرسي به 30 استان (هر استان 2 گروه سه نفري) اعزام گرديد.

بررسي گزارش ارزيابي عملکرد آئيننامه مزبور نشان دهنده انحراف بالاي تسهيلات اعطائي به بنگاههاي مورد مطالعه ميباشد. براساس گزارش فوق از مجموع 793 نمونه طرح مورد بررسي ميزان انحراف بر حسب مبلغ و تعداد به ترتيب 40 و 39 درصد بوده است. مهمترين علل انحراف و عدم صرف تسهيلات زودبازده در محل طرح به شرح زير ارزيابي شده است:

1- اصرار مقامات محلي غيربانکي در تصويب طرحها در قالب فرآيندي که بررسي توجيه فني، مالي و اقتصادي طرحها از سوي بانکها را تضعيف کرده بود. (نتيجهگيري در کميته و شوراي اشتغال استانها)

2- حجم فراوان طرحهاي ارجاعي به بانکها و اصرار بر سرعت عمل در تصميمگيري و لاجرم عدم امکان ارزيابي صحيح طرحها توسط بانکها

3- تنوع دستگاههاي اجرائي معرفيکننده بنگاه توليدي به بانک و پيگيري مکرر دستگاههاي اجرائي

4- عدم اهليت فني و يا مالي برخي از متقاضيان معرفي شده توسط دستگاههاي اجرائي به بانک عامل

تامين مالي بنگاه هاي کوچک و متوسط

علي رغم تجربه تلخ عملکرد آيين نامه اجرايي گسترش بنگاههاي زود بازده و کارآفرين و انحراف قابل ملاحظه از اهداف تعيين شده، با توجه به ويژگيهاي بنگاههاي کوچک و متوسط اعم از چابکي و انعطافپذيري بيشتر در مقابل نوسانات اقتصاد کلان در مقايسه با بنگاههاي بزرگ و نياز به نقدينگي کمتر در مقايسه با بنگاههاي بزرگ، اولويت تامين مالي اين بنگاهها مورد تاکيد و تاييد بانک مرکزي مي باشد. انتظار مي رود با هدايت بنگاههاي بزرگ توليدي به سمت تامين مالي از طريق بازار سرمايه و سرمايه گذاري خارجي ظرفيت مناسبتري جهت تامين مالي بنگاههاي کوچک و متوسط در کشور فراهم گردد.

بديهي است با توجه به تجربه عملکرد آيين نامه اجرايي گسترش بنگاههاي زود بازده و کارآفرين و شرايط رکودي حاکم بر اقتصاد کلان و اهداف کنترل تورم و خروج غير تورمي از رکود، در تامين مالي بنگاههاي کوچک و متوسط ملاحظات زير مورد تاکيد بانک مرکزي مي باشد.

1- با توجه شرايط رکود حاکم بر اقتصاد و وجود ظرفيت هاي خالي در بخش هاي مختلف توليدي در کشور بانک مرکزي، بانک هاي عامل را به تامين تسهيلات سرمايه در گردش مورد نياز واحدهاي موجود توصيه کرده است. هدايت مناسب تسهيلات سرمايه در گردش با قابليت تاثيرگذاري سريعتر بر متغيرهاي توليد و اشتغال، مي تواند بر تسريع خروج از شرايط رکود اقتصادي موثر واقع گردد.

2- با توجه به وجود بنگاههاي توليدي غيراقتصادي و زيانده در کشور، انتظار ميرود رويکرد وزارتخانههاي تخصصي اعم از وزارت صنعت، معدن و تجارت و وزارت جهاد کشاورزي در حمايت از SME ها بر حمايت از بنگاههاي رقابتپذير متمرکز شود و از تخصيص منابع محدود نظام بانکي به بنگاههاي ورشکسته و فاقد بافت مالي سالم و فقدان تکنولوژي رقابتپذير در بازار اجتناب گردد.

3- با کسب تجربه از فرآيند اعطاي تسهيلات به بنگاههاي زودبازده در سنوات گذشته، انتظار ميرود وزراتخانههاي متولي نسبت به تعيين اولويتهاي کلي سرمايهگذاري و نهايتاً تعيين رشته فعاليتهاي صنعتي داراي اولويت اقدام نمايند و تصميمگيري در خصوص اعطاي تسهيلات بانکي به SME ها را به بانکهاي عامل واگذار کنند تا بانک هاي عامل پس از احراز اهليت و اعتبارسنجي متقاضي و اثبات توجيهپذيري، فني، مالي و اقتصادي طرح، نسبت به تامين مالي آن اقدام نمايند.

4- با توجه به تجربه عملکرد آيين نامه اجرايي گسترش بنگاههاي زود بازده و کارآفرين در صورت دخالت دستگاههاي دولتي (کارگروه اشتغال استان، وزارتخانه از جمله وزارت کار، وزارت صنعت،معدن وتجارت، وزارت جهاد کشاورزي...) تخصيص بهينه منابع انجام نخواهد شد و متقاضياني که داراي نفوذ بيشتري در دستگاهها باشند، در اولويت معرفي به بانکها قرار خواهند گرفت. بر اين اساس، روند گذشته و توزيع استاني و پرداخت تسهيلات با معرفي کارگروهها و دستگاههاي دولتي مورد تاييد اين بانک نميباشد و متقاضيان ميتوانند راساً به بانک عامل خود (خصوصي يا دولتي) مراجعه نمايد و بانک نيز با توجه به منابع و مصارف خود و احراز اهليت متقاضي و توجيه پذيري طرح نسبت به تامين مالي اقدام نمايد.

لذا بانک مرکزي اصرار دارد که برخلاف رويه طي شده درتجربه تلخ اجراي آئيننامه گسترش بنگاهها زودبازده کارآفرين، از طريق تشکيل کميتهها و کارگروههاي اشتغال و سرمايه گذاري استاني و معرفي حجم انبوه متقاضيان، تامين مالي بنگاههاي توليدي بر نظام بانکي تکليف نشود.

5- هدف اصلي از تامين مالي بنگاههاي کوچک و متوسط بايد تحقق سودآوري پروژه و توليد کالا و خدمات رقابت پذير باشد. اشتغالزايي و زودبازده بودن به عنوان نتايج تبعي تامين مالي مورد تاييد است، اما اعمال آن به عنوان هدف اصلي ميتواند پايداري سرمايهگذاري و برگشت پذيري منابع بانک را با مخاطرات جدي مواجه سازد.

6- در تامين مالي بنگاههاي توليدي کوچک و متوسط حفظ مباني اصلي توجيهپذيري فني، مالي و اقتصادي بنگاه توليد مورد تاکيد بانک مرکزي ميباشد. لذا نظام بانکي دو وظيفه اصلي و اولويتدار بانک، يعني تامين مالي بنگاههاي توليدي کارآمد و وصول به موقع طلب خود از مشتريان، را به عنوان مباني اصلي در تامين مالي بنگاههاي کوچک و متوسط لحاظ مينمايند. از اين رو بانکهاي عامل در چارچوب روابط بين بانک و مشتري و صرفا" در صورت احراز توجيهپذيري، فني، مالي و اقتصادي نسبت به تامين مالي اقدام خواهند کرد.

7- بر اساس ماده 92 قانون برنامه پنجم توسعه نرخ سود تسهيلات متناسب با نرخ سود سپردهها و سود مورد انتظار بانکها توسط شوراي پول و اعتبار تعيين ميشود. بانکها در صورتي ملزم به پرداخت تسهيلات در قالب عقود مبادلهاي با نرخي کمتر از نرخ اعلامشده توسط شوراي پول و اعتبار ميباشند که علاوه بر تأييد معاونت برنامه ريزي و نظارت راهبردي رياست جمهوري، مابهالتفاوت سود از طريق يارانه يا وجوه اداره شده توسط دولت تأمين گردد.

8- هر نوع رويکرد فشار به نظام بانکي جهت تامين مالي خارج از توان، سبب ايجاد پول پر قدرت مي گردد که پيامد آن رشد پايه پولي و مآلا" رشد نقدينگي و تورم مي باشد. در اين صورت موفقيت هاي حاصل شده در يک سال گذشته در خصوص مهار تورم، خنثي خواهد شد که به هيچ وجه مورد تاييد برنامه ريزان ارشد اقتصادي کشور نمي باشد.

9- در هر صورت نبايد فراموش گردد که بنگاههاي کوچک و متوسط در کنار بنگاههاي بزرگ صنعتي ميتوانند نقش موثر خود را در رشد اقتصادي و اشتغال ايفا نمايند. به بيان ديگر SME ها زماني ميتوانند نقش و کارکرد اصلي خود را ايفا نمايند که در زمينه تامين مواد اوليه و قطعات بنگاههاي بزرگ توليدي و يا در چارچوب ايجاد خوشه هاي صنعتي ( Clusters Industrial) ايفاي نقش نمايند. در واقع بخشي از حمايت از صنايع کوچک و متوسط مي بايد از طريق صنايع بزرگ از جمله پيش خريد توليدات و کالاهاي واسطه اي مورد نياز واحد هاي بزرگ صورت پذيرد.

10- يکي از موانع جدي فرا روي رونق کسب وکار به ويژه براي بنگاههاي کوچک و متوسط، محدوديتهاي قانون کار است. ضرورت دارد با هدف افزايش اشتغال در اين واحدها، از طريق اصلاح قانون کار، محدوديتهاي پيش روي کارفرمايان مرتفع گردد.

11- اعمال مشوق هاي مالياتي و تسهيل صدور مجوز ها در جهت کاهش هزينه هاي بنگاه ها از ديگر مواردي است که مي تواند موجب تسريع در افزايش فعاليت بنگاه هاي کوچک و متوسط گردد.

جمع بندي:

• تعريف صنايع کوچک و متوسط در ميان کشورها و مناطق جهان بسيار متفاوت است. در حقيقت، شرايط اقتصادي و صنعتي حاکم بر هر کشور، معرف صنايع کوچک و متوسط آن است. برخي از معيارهايي که معمولاً در تعريف صنايع کوچک و متوسط به کار ميروند عبارتند از: تعداد کارکنان، ميزان سرمايه، حجم دارايي، کل حجم فروش و ظرفيت توليد. اما رايجترين معيار براي تعريف صنايع کوچک و متوسط، معيار تعداد کارکنان است.

• تغيير فناوري توليد در دهههاي اخير و فاصلهگرفتن از توليد انبوه در صنايع بزرگ و گرايش به سمت توليد انعطافپذير در صنايع کوچک و متوسط، هر چند توانايي رقابت فعاليتهاي صنعتي کوچک را افزايش داده و منجر به انتقال فعاليتهاي اقتصادي از صنايع بزرگ به سمت صنايع کوچک شده، ليکن اين موضوع به معناي حذف صنايع بزرگ و جايگزيني آن با صنايع کوچک نبوده است. بلکه روند حرکت، به سوي تعامل هر چه بيشتر اين دو با يکديگر بوده است. به گونهاي که تقسيم کار ميان صنايع کوچک و بزرگ به شکلي صورت پذيرفته که آنها به جاي رقابت با هم، يکديگر را کامل ميکنند.

• علي رغم تجربه تلخ عملکرد آيين نامه اجرايي گسترش بنگاههاي زود بازده و کارآفرين و انحراف قابل ملاحظه از اهداف تعيين شده، با توجه به ويژگيهاي بنگاههاي کوچک و متوسط اعم از چابکي و انعطافپذيري بيشتر در مقابل نوسانات اقتصاد کلان در مقايسه با بنگاههاي بزرگ و نياز به نقدينگي کمتر در مقايسه با بنگاههاي بزرگ، بانک مرکزي نسبت به اعطاي اولويت تامين مالي به اين بنگاهها تاکيد دارد.

• با توجه به تجربه عملکرد آيين نامه اجرايي گسترش بنگاههاي زودبازده و کارآفرين و شرايط رکودي حاکم بر اقتصاد کلان و اهداف کنترل تورم و خروج غير تورمي از رکود، در تامين مالي بنگاههاي کوچک و متوسط ملاحظات هدايت تسهيلات به سمت تامين سرمايه در گردش واحد هاي موجود، عدم دخالت و تعيين تکليف توسط وزارتخانه هاي تخصصي جهت اعطاي تسهيلات به شبکه بانکي و حفظ جايگاه ارشادي جهت هدايت تسهيلات به بخشهاي اولويتدار و نهايتا"احراز اهليت متقاضي و توجيهپذيري،فني، مالي و اقتصادي بنگاههاي اقتصادي و اعتبارسنجي طرح، صرفا" توسط بانک عامل و بدون هيچ گونه فشار بيروني و متناسب با منابع و مصارف بانک هاي عامل، مورد تاکيد بانک مرکزي است.

نظر شما